Année 2020 agitée pour Astralis et le secteur de l'esport

Le prospectus d'introduction en bourse d'Astralis était riche en infos sur l'équipe. Un an après, plongeons dans le rapport 2020 qui dresse le bilan d'une année pas comme les autres pour l'entreprise danoise et le secteur tout entier.

Astralis avait créé l'événement fin 2019 en devenant la première entreprise de l'esport à rentrer en bourse. C'était particulièrement instructif, puisque le processus d'IPO, initial public offering, une levée de fonds par introduction en bourse, oblige l'entreprise à communiquer tous les ans sur ses performances financières et sa stratégie.

Après m'être plongé dans le prospectus d'IPO, j'avais publié un thread Twitter avec les quelques éléments intéressants que j'y avais trouvé. J'attendais avec impatience le rapport d'Astralis sur leur première année complète d'exercice et malgré une parution retardée d'une semaine, il est disponible depuis le 15 mars.

Comme espéré, il est riche en enseignements sur l'entreprise qui nous permettent de contextualiser le bilan du secteur de l'esport, lui aussi touché par la pandémie en 2020 malgré des chiffres records.

Pourquoi se soucier d'Astralis

Astralis n'est pas la seule entreprise de l'esport à avoir une présence sur les marchés, ESL et Dreamhack sont depuis leur rachat en 2015 indirectement cotés via Modern Times Group, leur société mère suédoise. Le passage par l'acquisition dispense les deux organisateurs de tournois de la publication du prospectus d'introduction en bourse, puisqu'ils intègrent directement l'action MTG. La part des revenus esport dans la nouvelle structure reste de toute façon modeste à 8% en 2017 et 2018. La holding parle beaucoup d'esport mais l'impact du secteur sur l'entreprise est faible.

Les choses changent en 2019 avec la séparation de MTG en deux. Les chaînes TV et les sociétés de production partent sous le giron d'une nouvelle entité et MTG conserve l'esport et le gaming. Le rapport annuel 2020 de MTG mentionne le mot "esport" 30 fois en seulement 27 pages, et les revenus esport de 1315M SEK (environ 130M€), d'ailleurs en baisse de 23% par rapport à 2019, représentent désormais 33% des revenus de l'entreprise.

Pour quelqu'un qui s'intéresse à l'esport, les publications de MTG sont à ce titre bien plus instructives que celles d'Activision-Blizzard qui mentionnent la gestion de la complexité dans leurs facteurs de risques mais semblent pourtant la gérer à merveille en ne décomposant presque pas les revenus au-delà de l'attribution à Blizzard, Activision ou King.

Astralis est une équipe esport danoise, un pure player de l'esport donc. Pas question de se cacher derrière des segments vaguement définis ou des revenus issus du gaming. L'ensemble des revenus proviennent de l'esport et sont correctement décomposés. L'équipe est ainsi un indicateur pertinent pour le secteur, enfin en gardant en tête qu'il ne s'agit que d'une seule entreprise d'une taille modeste parmi tant d'autres.

En plus de l'entreprise elle-même, c'est aussi le modèle de développement sur les marchés publics que scrutent les autres acteurs. Un modèle pour lequel Astralis fait figure de proue. Alors que la croissance de l'esport reste largement financée par des capitaux privés, les Britanniques de Guild Esports ont été seconds à arriver sur les marchés publics, largement sur le nom des fondateurs et la participation minoritaire de David Beckham, également rémunéré pour son image. Quelques mois avant son introduction en bourse en octobre 2020 à une valorisation de près de 50 millions d'euros, l'équipe n'avait encore aucun joueur.

Un marché de l'esport en pause en 2020

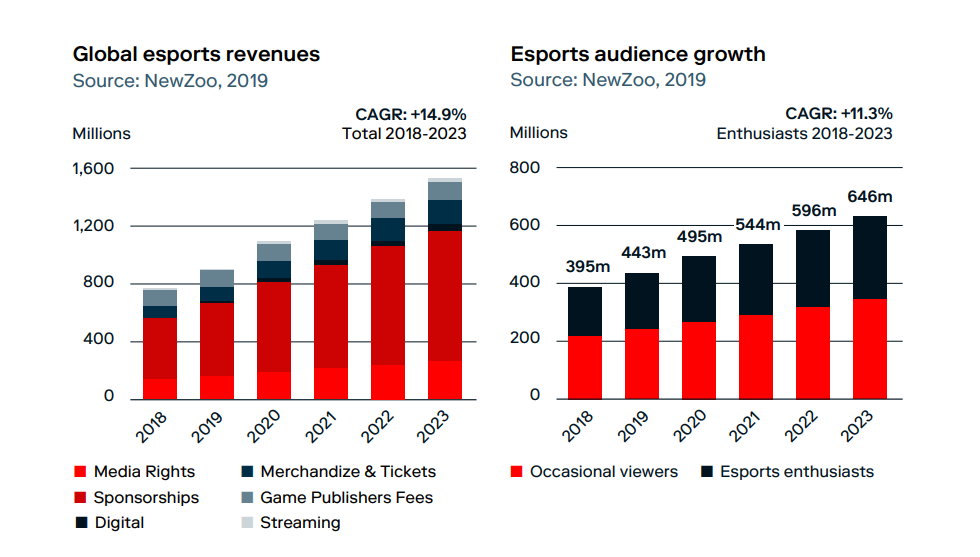

La partie analyse de marché du rapport a tout de suite capté mon attention grâce à ces magnifiques graphiques en page 18 issus de données Newzoo.

Il m'aura fallu un seul article pour lancer ma première boutade à Superdata et Newzoo dont les données parfois nébuleuses font souvent l'objet de débats dans les industries de l'esport et du gaming. Il n'empêche que si l'on peut entretenir un recul critique, ils restent, par défaut, le standard d'analyse du marché de l'esport. Au-delà de ça, j'ai un problème majeur avec ces données affichées dans le rapport publié lundi. Prenez donc une seconde pour regarder les graphiques ci-dessus par vous-même.

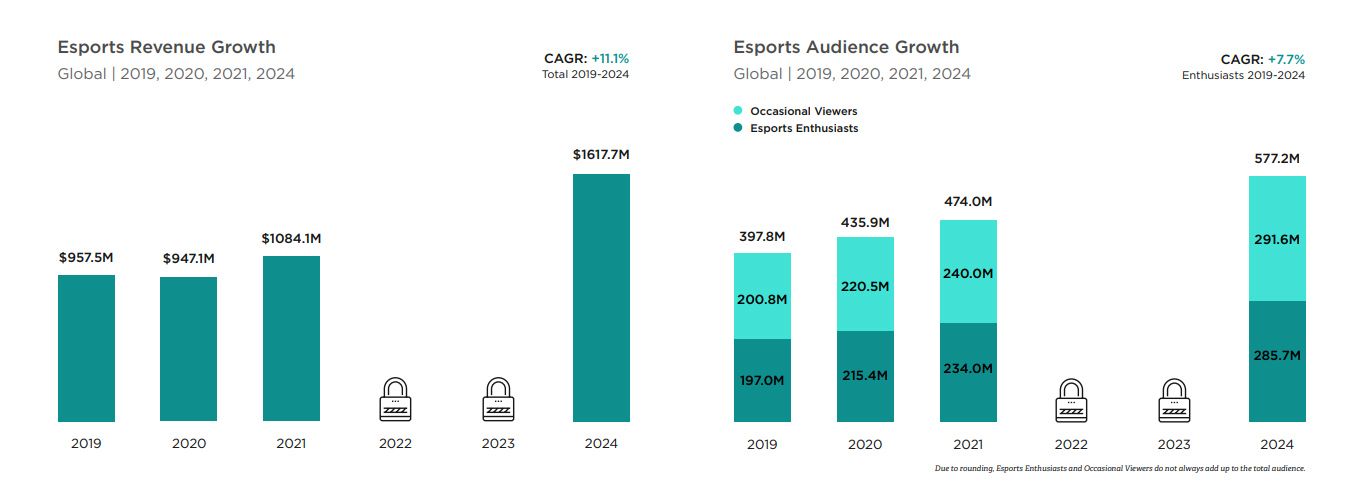

Si votre réaction est de vous demander pourquoi ce rapport publié en mars 2021 utilise des données de 2019, vous pouvez vous arrêter sur la case départ et collecter 200€. La pandémie est en effet venue légèrement perturber cette majestueuse courbe de croissance, particulièrement côté revenus en plus d'un réajustement de l'audience opéré par Newzoo sur sa publication 2021.

Exit donc la réussite sans borne de l'esport pendant une année confinée. Newzoo a revu à la baisse les chiffres d'audience de 2019 alors que le taux de croissance annualisé sur la période 2019-2022 passe de +10,4% d'après les données de 2019 à +7,7%. Est-ce un signe d'une croissance qui faiblit ? Pour moi, au vu de la croissance des plateformes de streaming et des compétitions qu'elles diffusent, il s'agit davantage d'un problème de mesure et de projections. Conclusion : l'audience de l'esport s'agrandit, mais difficile d'avoir une idée de sa dimension chaque année.

Côté revenus, les chiffres témoignent de ce que les acteurs du secteur ressentent, la pandémie a retardé la croissance d'au moins un an, avec un recul anecdotique de 1% en 2020. Cette stabilisation est cohérente avec le repli de 6% des dépenses pubs numériques observé en Europe sur 2020. Si la taille du public continue bien de grandir, le secteur de reste tributaire des budgets des annonceurs, moins dépensiers durant la pandémie.

Une manière complémentaire de voir les choses, c'est que des revenus stables et une audience croissante impliquent un revenu par fan en baisse. Or je ne pense pas que la valeur d'un viewer a diminué de 10% entre 2019 et 2020, cette baisse s'explique plutôt par des opportunités de monétisation qui se font plus rares. Pas d'événements physiques, donc pas de ventes de tickets ou de produits dérivés sur place et un nombre réduit d'activations pour les annonceurs.

On comprend alors mieux la chute de revenus de 23% de l'esport chez MTG, organisateur majeur d'événements physiques, et les difficultés rencontrées en 2020 par Astralis. Étrange alors, de ne pas voir cette réalité apparaître dans le rapport. Surtout que cette analyse a une implication évidente : l'élasticité audience/revenus va mécaniquement faire remonter les revenus lorsque la pandémie s'estompera. Dis autrement, il y a 10% de croissance dans le coffre en revenant simplement au niveau de monétisation de 2019.

La stratégie à 3 ans en prendra 5

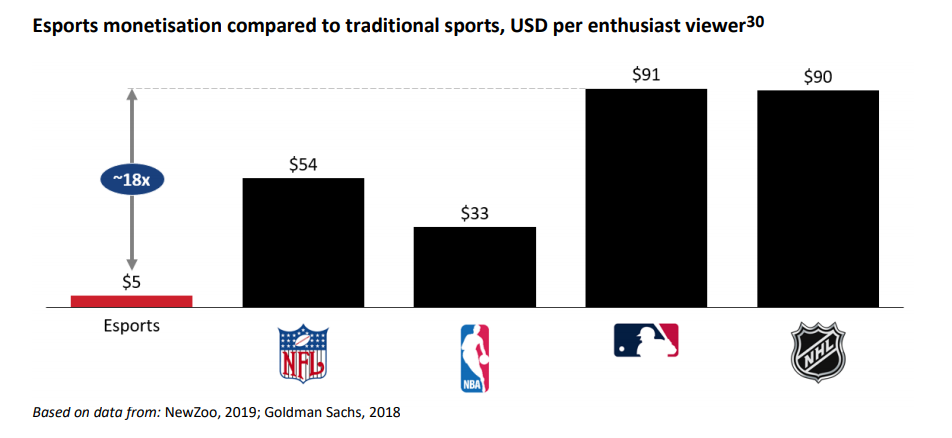

L'enjeu bien sûr pour l'esport n'est pas seulement de revenir au niveau de 2019 mais bien d'augmenter le revenu par fan, avec le niveau du sport en ligne de mire. Astralis en parlait dans son prospectus d'IPO et le sujet est presque devenu cliché dans l'industrie tant il a été vu et revu.

La question est de savoir s'il est réellement possible de monétiser au niveau des ligues américaines. Je suis personnellement convaincu du potentiel de croissance de ce multiple, mais atteindre le niveau de la NHL ou de la MLB sera un challenge majeur avec un public réparti dans le monde entier, surtout avec la majorité de l'audience et des perspectives de croissance dans des pays émergents, notamment en Asie.

Cette "double croissance" est clé pour permettre à Astralis, et au reste du marché, d'atteindre un EBITDA positif, c'est-à-dire d'être rentable du point de vue opérationnel. L'idée étant qu'un EBITDA négatif n'est pas en soi un problème lorsqu'il permet à l'entreprise de grandir, à l'image de Twitter, Tesla ou Uber, mais vient un jour (voire une année) où l'entreprise doit démontrer qu'elle peut potentiellement dégager des profits, ce qui suppose d'abord d'atteindre un EBITDA positif.

Astralis avait prévu que cette année soit 2021 dans le cadre d'une stratégie à 3 ans 2019-2021. Mais des mots du CEO lui-même : "les effets de la pandémie mondiale ont retardé nos plans de croissance de 9 à 12 mois". Il faudra donc compter sur une année 2021 avec un revenu projeté à 70-80 millions DKK (9,4-10,8M€) un EBITDA entre -5 et -10M DKK, soit une perte comprise entre 670k et 1,34M€. C'est même en recul par rapport aux prédictions initiales (prépandémie) faites par Astralis pour 2020 d'une perte de 400k à 670k€, suggérant que l'équilibre ne sera peut-être pas possible avant 2023.

Vu les réserves en banque qui sont passées de 11,8 à 7M€ en 2020, le financement pour 2021 est assuré, surtout si la perte EBITDA plus réduite se concrétise, mais le scénario d'un besoin de financement courant 2022 est tout à fait réaliste. Le management, qui a instauré des réductions de salaire en avril, a sans doute l'échéance en tête.

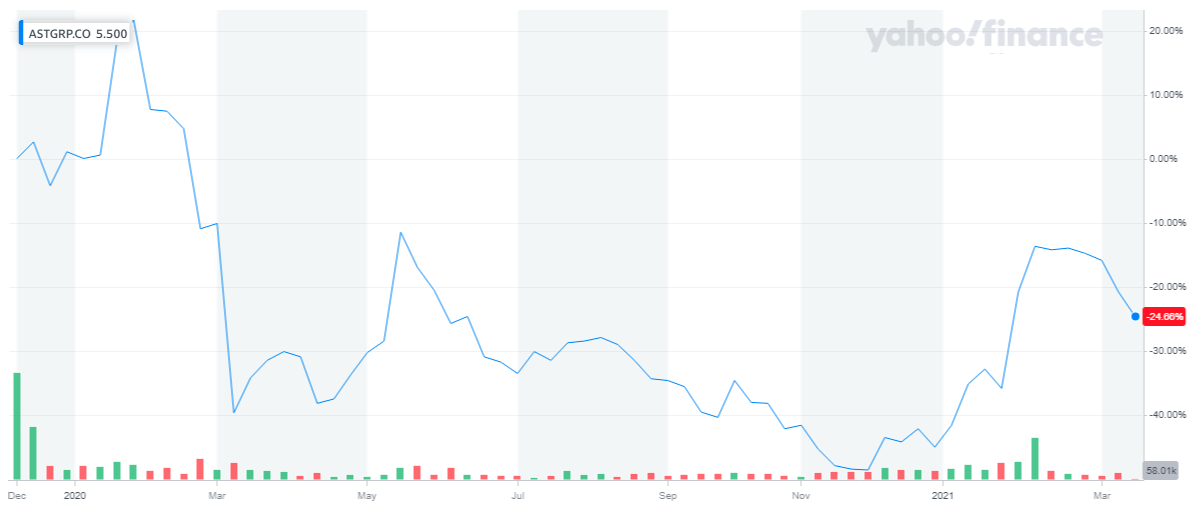

Nous n'avons pas abordé la question du prix de l'action, car le cours au jour le jour n'a pas grand intérêt. Par contre, il deviendra très rapidement très important dès qu'il faudra trouver du financement, qu'il serve d'indicateur pour un financement par de la dette ou de prix pour émettre de nouvelles actions. De ce côté-là, les indicateurs ne sont pas très bons puisque l'entreprise a perdu presque 1/4 de sa capitalisation depuis décembre 2019.

Ironique que la présence sur les marchés publics puisse mettre Astralis en difficulté dès 2022 alors qu'ils voyaient justement l'IPO comme un moyen de construire un projet sur le long terme en s'affranchissant du cycle de 6 à 12 ans des fonds et investisseurs privés.

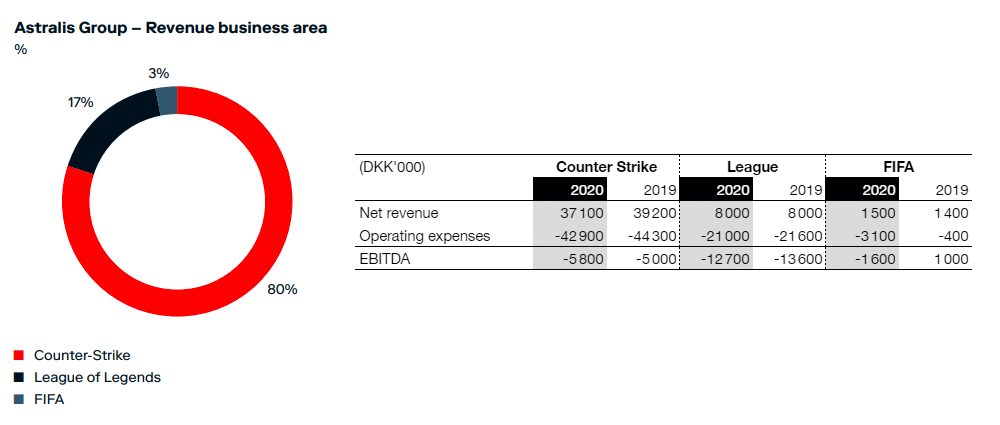

Une dépendance à Counter-Strike tempérée par des revenus de ligues en hausse

Au niveau des équipes, le découpage par rapport à 2019 n'a pas changé avec 80% des revenus provenant encore de l'équipe Counter-Strike. FIFA ne représente de son côté qu'une part anecdotique des revenus, ce qui n'est pas un problème pour Astralis pour lequel l'objectif est d'arriver à "une reconnaissance plus large de l'esport grâce à un jeu facile à comprendre et en établissant un lien avec le milieu traditionnel du football en ligne et hors ligne."

Cette dépendance à un seul jeu n'est pas surprenante au vu de la taille de l'organisation et du succès de son équipe Counter-Strike. Elle pourrait néanmoins être un problème puisque les contrats de l'équipe CS expirent fin 2021. Astralis s'est par le passé targué de ne pas être dépendant de joueurs individuels, notamment grâce à son "modèle de performance", qui pourrait être sérieusement mis à l'épreuve si l'équipe ne réussit pas à retenir ses joueurs, une hypothèse que certains trouvent crédible au vu de l'inflation des salaires et des pauses prolongées prises par plusieurs des joueurs. Es3tag, transféré à Cloud9 pour 470k € dans un deal d'une valeur globale (buyout+salaire sur 3 ans) de 1,75m d'euros, percevrait donc un salaire annuel d'environ 420k €.

Astralis a dépensé environ 5,75m d'euros dans son équipe CS en 2020, un montant qui inclut les salaires, cash prize et autres frais opérationnels.

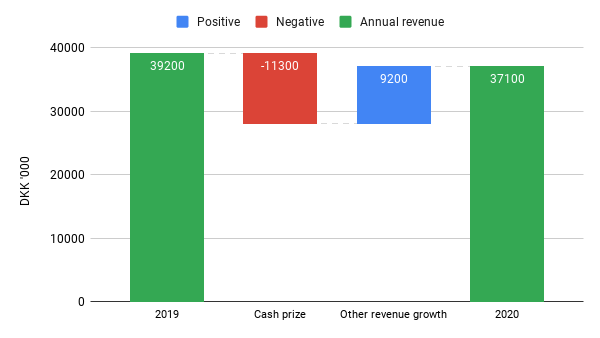

L'équipe a enregistré une chute du cash prize de plus de 11,3 millions DKK (1,5M€), cohérent avec ce qu'on retrouve sur esports earnings par un passage de 2,15M à 631k dollars, soit 1,5M de dollars de baisse (1,3M€, -73%), une baisse plus prononcée que pour l'ensemble de CS, dont le cash prize mis en jeu a reculé d'environ 30% en 2020. Force est de constater qu'Astralis a été bien moins dominant en 2020 que par le passé, notamment à cause des burnouts de Gla1ve et Xyp9x, dont l'organisation semble bien dépendre.

Malgré les pertes de cash prize les revenus Counter-Strike ne sont qu'en légère baisse à -2,1M DKK (-280k€, -5%) grâce à "une augmentation des revenus de la ligue provenant de la participation à l'ESL Pro League et au Blast Premier". Un calcul rapide permet de déterminer que cette hausse pourrait être autour de 9,2M DKK (1,2M€).

La hausse de revenus issus des ligues est une bonne nouvelle pour Astralis et les autres organisations qui font partie de cette nouvelle vague de compétitions franchisées. Les cash prize et dans une moindre mesure les contrats de sponsoring sont très sensibles aux variations de performance. Le succès sans précédent de l'équipe Counter-Strike a ainsi largement contribué aux revenus d'Astralis en amenant les nombreux prix de tournois dans les revenus, même si ceux-ci passent intégralement ou en très grande partie aux joueurs grâce à des "clauses commerciales de l'industrie" qui le demandent. Une baisse de performance met en danger ces mêmes revenus.

L'augmentation de la part du partage de revenus des ligues dans le mix global des équipes est une double opportunité. D'abord parce que cela apporte une meilleure stabilité aux équipes et aux joueurs : la monétisation se fait sur l'ensemble de la ligue et les revenus de chacun sont alors moins affectés par une mauvaise saison, qu'il s'agisse de sponsoring ou de cash prize. Ensuite, le partage de revenus de la ligue est bien moins transparent pour les joueurs et le public permettant aux équipes de récupérer une part plus importante de la valeur. Concrètement : le revenue sharing permet d'échapper à l'obligation de verser la totalité ou une grande partie des revenus de tournois aux joueurs, ce qui va probablement de pair avec des salaires plus élevés et stables. Mais cette transformation devrait s'opérer sur le moyen terme, bien après l'échéance des contrats Counter-Strike et le prochain besoin de financement d'Astralis.

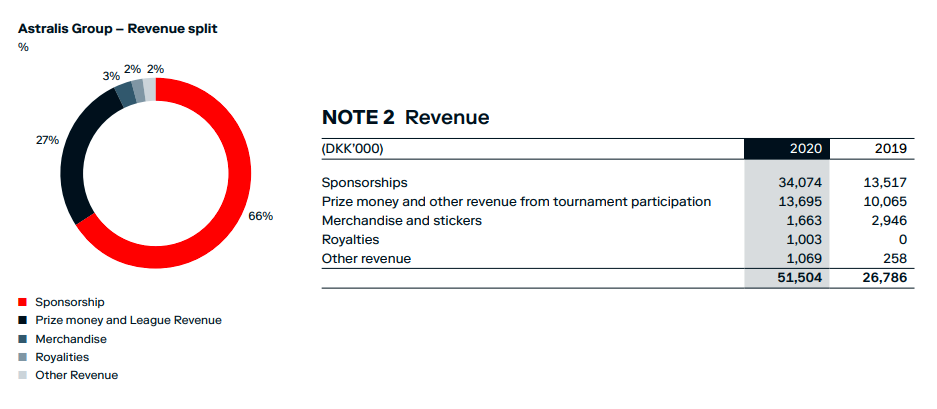

Les revenus d'Astralis, à l'image du reste du secteur, restent très dépendants des sponsors. Les prévisions de croissance de l'entreprise pour 2021 favorisent le revenue sharing avec un bond attendu à 86%, devant le sponsoring à 44%, et le cash prize à 20%. La faible croissance du cash prize alimente l'idée d'un redécoupage de la valeur au détriment des récompenses de tournois et au profit du partage de revenu.

Un futur magasin au cœur de la stratégie de monétisation

Dans l'équation des revenus du secteur, l'esport a traditionnellement été plutôt bon dans la croissance du nombre de fans. C'est un modèle testé et démontré par des plateformes comme Facebook ou YouTube qui se sont d'abord concentrées sur la croissance des utilisateurs avant de chercher à les monétiser. Pour des entreprises financées par des capitaux privés, les choses sont bien plus faciles si l'on peut faire des progrès côté monétisation alors que la croissance de l'audience est encore forte.

Lorsque les ventes d'iPhone plafonnent, Apple se met à vendre des services aux utilisateurs d'iPhone ; lorsque la croissance de Facebook ralentit, ils améliorent leurs possibilités de ciblage et augmentent le prix des publicités.

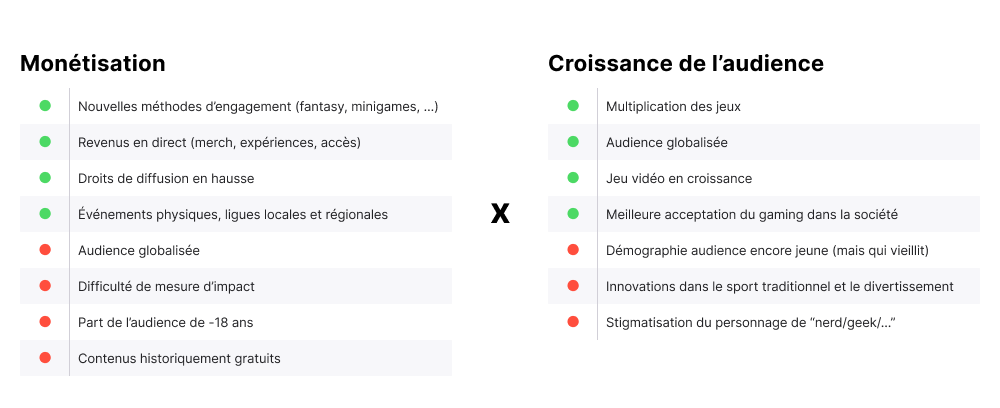

Alors quels sont les opportunités et défis de l'esport ? Côté opportunités on pense immédiatement aux revenus issus directement des fans via des produits physiques et digitaux comme du merch, des contenus ou des accès exclusifs. La croissance du jeu vidéo, le développement des événements physiques et des droits de diffusion sont eux aussi des atouts.

Côté défis, l'audience est habituée aux contenus gratuits et il est encore souvent difficile pour les annonceurs de mesurer l'impact des investissements. La concurrence pour l'attention du public avec le sport traditionnel et les contenus en ligne n'a aussi jamais été aussi féroce.

Certains facteurs ont un impact plus nuancé. Le côté globalisé de la discipline est bon pour le nombre de fans, mais mauvais pour la monétisation. Une marque a souvent peu d'intérêt à toucher des Américains et des Danois sur la même campagne.

Astralis parlait déjà de développer des revenus directement issus des fans en 2019, et va à ces fins ouvrir un magasin physique à Copenhague en juin 2021. L'idée est de développer la monétisation en s'appuyant sur la forte fanbase danoise dont bénéficie Astralis. Ce n'est pas nouveau puisque beaucoup d'équipes ont ouvert des magasins ou des espaces hybrides magasins, centre d'entraînement et bureaux.

L'Astralis Flagship Store proposera "tout le merch d'Astralis, une installation de jeu pour plus de 130 invités, des salles VIP, une chance d'essayer les derniers produits des partenaires commerciaux d'Astralis, des mini-tournois, des viewing parties et des événements pour les fans." Pour 2021, il ne devrait pas impacter la profitabilité de l'équipe qui prévoit que 10% de ses revenus viendront de ce magasin et centre d'expériences, soit environ 1M€ pour seulement 6 à 7 mois d'activité. C'est ambitieux pour une équipe qui ne fait en 2020 que 200k€ de revenus de merch. J'imagine que le pari est de générer des revenus grâce à des événements et autres expériences physiques et pas uniquement en vendant des maillots et des bobs fastueux. Les Danois réaliseraient tout de même un tour de force en atteignant ces projections.

En 2021, beaucoup de questions encore en suspens

Forcé de rendre public ses finances et sa stratégie, Astralis est un cas intéressant à travers lequel se poser des questions sur le marché de l'esport.

Comme le reste du secteur, l'équipe fait face au problème de la monétisation du public bien visible en 2020 où les revenus par fan ont décliné malgré le succès des contenus durant la pandémie. On s'attends à une poussée de revenus pour restaurer le niveau de 2019 après le retour des événements physiques, mais les progrès sur le sujet semblent en pause d'ici-là. Tout ne s'est pas figé, ceci dit, et la tendance à la croissance des revenus des ligues, autant en valeur absolue qu'en part de la valeur capturée, s'inscrit dans le long terme.

Astralis a aussi des challenges qui lui sont spécifiques. Comme la dépendance de ses revenus à l'équipe Counter-Strike dont la domination s'est arrêtée en 2020 avec l'absence de deux de ses joueurs. Les contrats de l'équipe expirent fin 2021 et beaucoup semblent déjà douter que le roster restera chez Astralis alors que les salaires continuent de grandir sur le marché.

L'organisation profite de la hausse des revenus de ligue, isolant progressivement ses recettes du risque de mauvaises performances en compétition. Mais le partage de revenus ne grimpera jamais assez vite pour compenser un déclassement sur Counter-Strike. Peut-être que la solution ce situe du côté League of Legends ? Pendant ce temps, l'équipe devra aussi anticiper un besoin de financement pour 2022/2023 alors que l'action a baissé depuis l'IPO fin 2019.

Ce ne sont pas les défis qui manquent, mais si c'était facile, tout le monde le ferait.

Quelque chose à ajouter ? Une erreur ? Un point qui mérite discussion ? Tweet à @GO_Odrel.